АҚШ-тың кредит нарығы ешқашан мұндай сау күйде болмаған, алайда Bitcoin жаңа капиталдан тапшылық көріп отыр — бұл жағдай крипто нарығы алдында тұрған парадокс екенін көрсетеді.

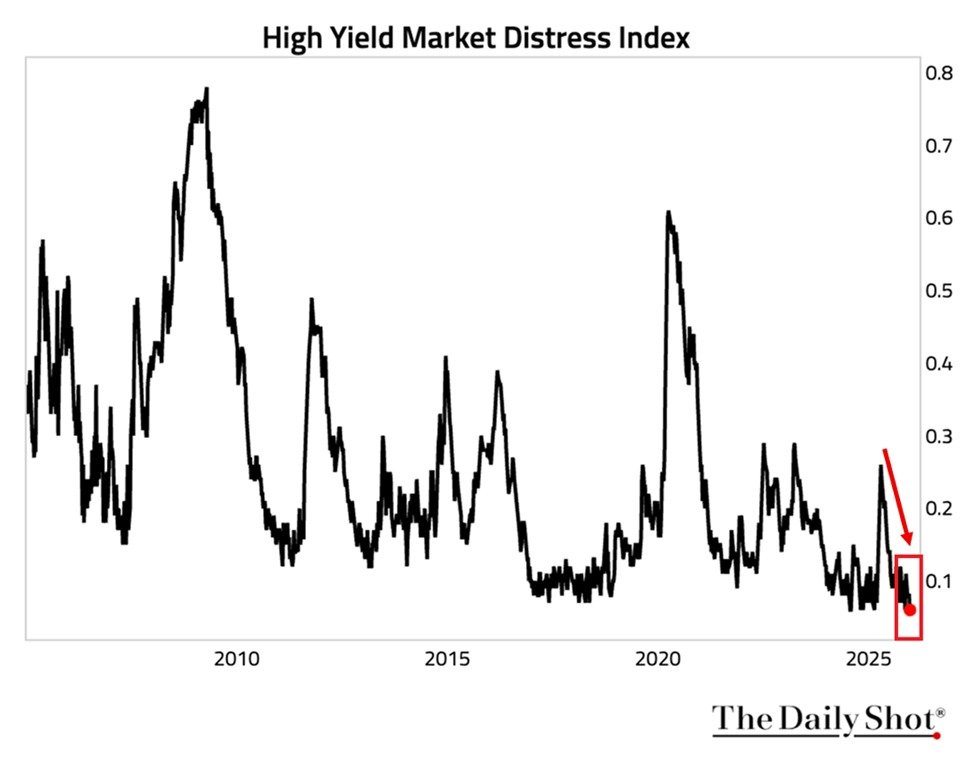

Нью-Йорк Федералдық резервінің жоғары кірісті қиындықтар индексі 0,06-ға дейін төмендеп, көрсеткіш тарихындағы ең төмен мәнге жетті. Индекс төменгі санатты облигациялар нарығындағы күйзеліс деңгейін өтімділік жағдайын, нарықтың жұмысын және компаниялардың қарыз алу қолжетімділігін қадағалау арқылы өлшейді.

Несие нарықтарында дағдарыс жоқ: ақша басқа жаққа кетті

Мысал үшін, 2020 жылғы пандемия кезінде индекс 0,60-тан жоғары көтерілсе, 2008 жылғы қаржы дағдарысында 0,80-ге жақындаған еді. Бүгінгі көрсеткіш тәуекел активтер үшін өте жайлы жағдай қалыптасқанын меңзейді.

Жоғары кірісті корпоративтік облигациялардың ETF-і (HYG) бұл оптимизмді растап, iShares дерегі бойынша, қатарынан үшінші жыл өсіп келеді және 2025 жылы шамамен 9%-дық кірістілік көрсетті. Дәстүрлі макро логика бойынша, мұндай мол өтімділік пен тәуекелге тәбеттіліктің жоғары болуы Bitcoin мен басқа да крипто активтерге оң әсер етуі керек.

Алайда он-чейн деректер өзге суретті байқатады. CryptoQuant бас директоры Ки Ён Джу атап өтті: Bitcoin-ге капитал кірісі тоқтап, қаражат акциялар мен алтынға ауысып жатыр.

Бұл диагноз жалпы нарықтық динамикамен сәйкес келеді. АҚШ акцияларының индексі тарихи максимумға жақын тұр. ЖИ мен ірі технологиялық компаниялардың акциялары нарықтағы тәуекелді капиталдың басым бөлігін тартып әкетуде. Институционалдық инвесторлар үшін акциялар нарығындағы тәуекелге түзетілген кіріс криптовалютаға қарауға қажеттілікті жояды.

Нәтижесінде Bitcoin-ді қолдайтындар үшін ыңғайсыз шындық қалыптасып отыр: жүйедегі өтімділік жеткілікті, алайда крипто нарығы капиталды бөлудің төменгі сатыларында тұр.

Бүйірлік шоғырлану құлдырау сценарийлерін алмастырды

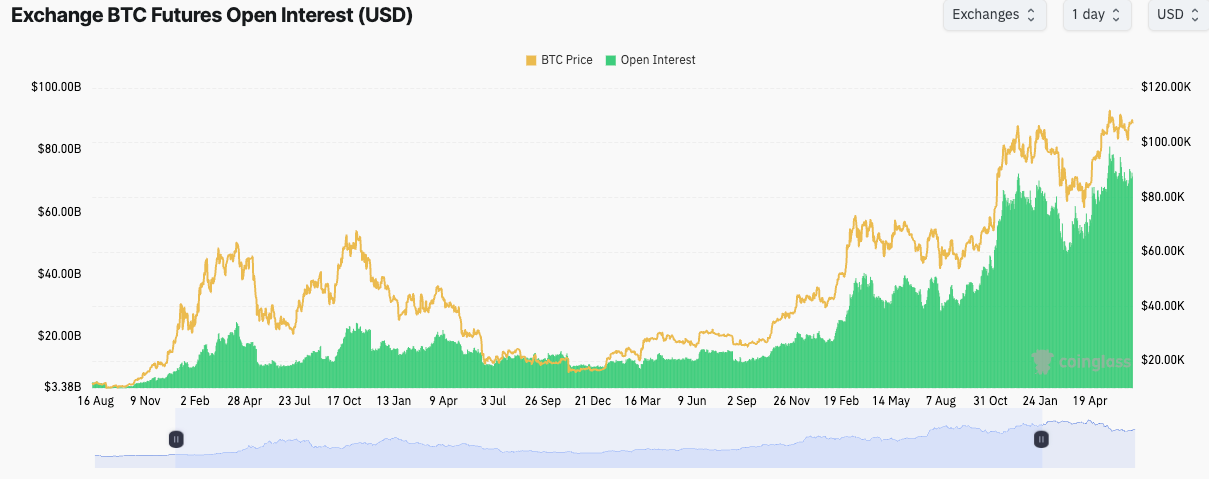

Деривативтер дерегі бұл жағдайдың тоқырау нарративін күшейтуде. Coinglass мәліметінше, жалпы Bitcoin фьючерстік ашық позициялары 679 120 BTC немесе 61,76 млрд долларға тең. Соңғы 24 сағатта ашық позициялар 3,04%-ға өссе де, баға шамамен 91 000 доллардың маңында тұрып қалды. Қысқа мерзімді тірек — 89 000 доллар.

Binance ашық позиция үлесі бойынша көш бастап тұр — 11,88 млрд доллар (19,23%), одан кейін CME — 10,32 млрд доллар (16,7%) және Bybit — 5,90 млрд доллар (9,55%). Биржалардағы тұрақты позициялау қатысушылардың бағытталған сенімнен көрі хеджирлеу стратегияларын түзетіп отырғанын білдіреді.

Дәстүрлі киттер мен бөлшек инвесторлардың сату циклі де өзгеріссіз қалды, себебі институционалдық иелер ұзақ мерзімді стратегияға көшті. MicroStrategy компаниясының еншісінде қазір 673 000 BTC бар, әрі ірі сатылымға себеп белгілері жоқ. Spot Bitcoin ETF-тері шыдамды капиталдың жаңа түрін туғызып, екі бағыттағы құбылмалылықты төмендетті.

«Менің ойымша, өткен аю нарығындағыдай тарихи максимумнан -50%-дан асатын құлдырауды көрмейміз,» — деп болжайды Ки. — «Алдағы бірнеше айда көңілсіз тұрақсыздық жалғасады».

Мұндай ортада қысқа позиция ұстаушылардың мүмкіндігі төмендейді. Ірі иелер қатарында жаппай сауықсыздықтың болмауы тізбекті жою ықтималдығын азайтады; ал ұзақ позиция ұстаушылар үшін жоғары серпін беретін жаңа драйверлер әзірге жоқ.

Жағдайды өзгертетін қандай факторлар бар

Капитал ағынын криптосекторға бұруға ықпал ететін бірнеше фактор пайда болуы ықтимал: акциялардың бағасы балама активтерге ауысуды талап ететін деңгейге жетсе; ФРЖ мөлшерлемені агрессивті төмендету циклін бастауы тәуекелге тәбеттілікті күшейтсе; институционалдық инвесторларға жаңа кіру мүмкіндігін беретін реттеу анықтығы нығая түссе; немесе Bitcoin үшін нақты драйверлер — халвингтен кейінгі ұсыныс динамикасы не ETF опциондарымен сауда басталуы.

Осындай драйверлер іске қосылғанша, крипто нарығы ұзақ консолидация кезеңінде қала беруі ықтимал — құлдырауға жол бермей, бірақ маңызды өсу импульсінен айырылған күйде.

Парадокс айқын: ликвидтілігі мол заманда Bitcoin өз үлесін күтуде.