Strategy (бұрынғы MicroStrategy) – корпоративтік деңгейдегі ең ірі Bitcoin иесі, 671 268 BTC-ге ие және бұл барлық айналымдағы Bitcoin-ның 3,2%-дан астамын құрайды. Бұл компанияны Bitcoin экожүйесінде жоғары тәуекелді басты буын етеді.

Егер компания ыдырайтын болса, оның әсері тіпті 2022 жылы болған FTX құлдырауынан да ауқымды болуы ықтимал. Мұндай қауіптің шынайы себептері неде, оны не тудыруы ықтимал және оның зардабы қаншалықты ауыр болмақ – осыған тоқталайық.

MicroStrategy – левередж арқылы жасалған Bitcoin-ге бәс тігу

MicroStrategy-дің бүкіл болмысы қазіргі кезде Bitcoin-мен тығыз байланысты. Компания BTC сатып алуға 50 млрд доллардан астам қаржы жұмсады және негізінен бұл қаражатты қарыз бен акцияларды сату арқылы тапты. Бағдарламалық жасақтамадан түсетін жылдық табысы небәрі 460 млн доллар ғана, үнсіз батып жатқан инвестициялық қауіптің жанында бұл мардымсыз көрсеткіш.

2025 жылдың желтоқсан айына қарай, компанияның акцияларының бағасы оның өзінің Bitcoin қорынан әлдеқайда төмен деңгейде саудаланды. Компанияның нарықтық құны шамамен 45 млрд долларды құрап отыр, ал оның BTC-сы шамамен 59–60 млрд долларға бағаланады.

Инвесторлар компания активтерін бағалағанда, сұйылту, қарыз көлемі мен тұрақтылыққа қатысты алаңдаушылықтарын ескеріп жеңілдікпен бағалап отыр.

BTC-ның орташа өзіндік құны шамамен 74 972 доллар деңгейінде, ал соңғы сатып алулардың бәрі көбінде 2025 жылдың төртінші тоқсанында Bitcoin тарихи максимумы кезінде іске асты.

Компания бағасының 95%-дан астамы тек Bitcoin бағасына тәуелді.

Егер BTC күрт арзандайтын болса, онда компания миллиардтаған доллар қарыз бен преференциялық құнды қағаздарға қамалып қалып, тығырыққа тірелуі ықтимал.

Мысалы, 10 қазаннан бері Bitcoin бағасы 20%-ға төмендеді, ал MSTR шығыны сол мерзім ішінде екі есе жоғары болды.

Бұл неліктен қара аққу тәуекеліне жатады?

MicroStrategy Bitcoin сатып алу үшін өте батыл қаржылық тактиканы қолданды. Компания қарапайым акцияларды сатып, жаңа типтегі преференциялық акциялар да шығарды.

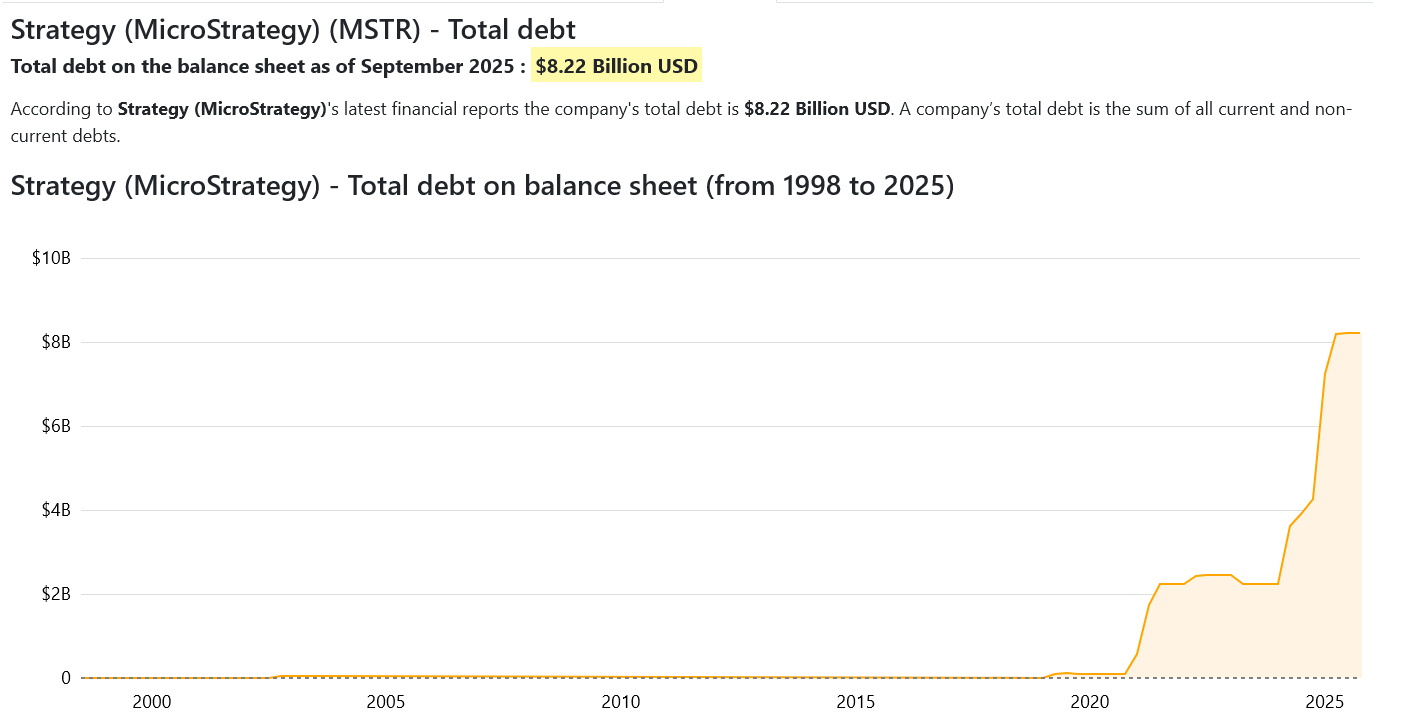

Бүгінде компанияның конвертацияланатын қарызы 8,2 млрд доллардан асты, сонымен қатар 7,5 млрд доллардан көп преференциялық акциялары бар. Мұндай қаржылық құралдар үлкен көлемдегі төлемді талап етеді, яғни жыл сайын 779 млн доллар пайызбен, дивидендтерге жұмсалады.

Қазіргі деңгейде Bitcoin 13 000 доллардан төмен түссе, MicroStrategy төлем қабілетінен айырылуы ықтимал. Жақын арада ондай қауіп жоқ, бірақ BTC тарихында 70–80%-ға дейін төмендеген жағдайлар жиі кездескен.

Кенеттен орын алатын құлдырау, әсіресе ол өтімділік дағдарысымен немесе ETF-ке қатысты құбылмалылықпен қатар жүрсе, компанияны қаржылық күйзеліс жағдайына алып келуі ықтимал.

FTX-тен айырмашылығы – MicroStrategy биржа емес. Алайда, оның күйреуінің ықпалы одан да терең болуы ықтимал. Компания ETF пен бірнеше үкіметтен басқа кез келген ұйымға қарағанда көп Bitcoin ұстайды.

MicroStrategy күйресе немесе мәжбүрлі түрде активтерін сатуға тура келсе, бұл BTC бағасын күрт құлатуы және бүкіл крипто нарығында кері байланысты арандатып жіберуі ықтимал.

MicroStrategy өз BTC-ын сатпаймыз деп уәде берді, дегенмен ол компанияның қолма-қол қаражат тарту қабілетіне байланысты болмақ.

2025 жылдың соңына қарай қолындағы резерв көлемі 2,2 млрд долларды құрады. Бұл екі жылдық төлемдерге жеткілікті, бірақ BTC арзандап, капитал нарығы жабық қалса, бұл қор да тез сарқылуы ықтимал.

Майкл Сейлордың стратегиясы үшін күйреу ықтималдығы қандай?

Ықтималдық екі ұшты емес. Қауіп деңгейі жоғарылап келеді.

MicroStrategy-дің қазіргі позициясы әлсіз. Компания акциясы биыл 50%-ға арзандап кетті. mNAV коэффициенті 0,8×-ден төмендеді. Институционалды инвесторлар арзанырақ әрі құрылымы күрделі емес Bitcoin ETF-теріне бет бұра бастады.

Индекс қорлар MSTR құрылымы салдарынан оны тастап, миллиардтаған доллар көлеміндегі пассивті шығыс туындауы ықтимал.

Егер Bitcoin 50 000 доллардан төмен түсіп, сол деңгейде қалса, компанияның нарықтық капитализациясы оның қарызынан төмендеуі ықтимал. Осы кезде капитал тарту мүмкіндігі жойылып, мүлікті сату немесе қайта құрылымдау сияқты қиын шешімдерді қабылдауға тура келуі ықтимал.

2026 жылы толық күйреу ықтималдығы төмен, алайда алыс емес. Баланстағы тәуекел, нарықтағы жағдай мен Bitcoin-ның құбылмалығына қарап, ықтималдылық шамамен 10–20% аралығында бағаланады.

Алайда егер ол орын алатын болса, FTX-тің күйреуінен де асып түсуі ықтимал. FTX орталықтандырылған биржа болған. MicroStrategy — Bitcoin-ның негізгі иелерінің бірі.

Оның активтері нарыққа жауатын болса, Bitcoin бағасы және оған деген сенім қатты соққы алуы ықтимал. Бұл жалпы криптонарықта да кең аумақты сату толқынын тудыруы ықтимал.